Ende Juni konnten die Rapspreise weiter zulegen, nachdem diese über einen längeren Zeitraum seitwärts notiert hatten. Die Preise stiegen über alle Termine über die 500 €/t Marke. Vor allem zum Ende der letzten Juniwoche machten diese noch einen Sprung. Die EU-Kommission hat die Rapsernte auf 18.831 Mio. t taxiert. Das sind 900.000 t weniger als im letzten Jahr.

Trübe Ernteaussichten

Mit der Abreife zeigt sich das die Rapsbestände in einigen Regionen in Deutschland zum Teil sehr schlecht aussehen. Die Pflanzen sind kaum verzweigt und sehen sehr Licht aus. Auch die Schotenlänge macht einen eher kleinen Eindruck. Die EU-Kommission rechnet für Deutschland mit einer Ernte die 250.000 t kleiner ist als im Vorjahr.

In Ungarn hat die Ernte bereits begonnen. Die EU-Kommission beziffert die Erträge dort auf 2,98 t/h. In der letzten Saison waren es noch 3,27 t/ha. Damit fällt die Ernte um 90.000 t kleiner aus als im Vorjahr. Die Aussagen die wir aber aus Ungarn aktuell bekommen sind, dass sich die Erträge aktuell eher um die 2,5 t/ha bewegen. Sollte sich das bis zum Ende bewahrheiten, würde die Ernte nur noch bei 445.000 t liegen. Das hätte dann sehr wohl einen marktbestimmenden Einfluss. Die Ernte in der Slowakei bringt auch keine besonders guten Erträge.

In den kommenden Tagen, werden wir sehen in welche Richtung die Erträge gehen werden. Die Konjunkturdaten sprechen aber leider nicht für einen starken Anstieg bei den Pflanzenölen. Trotzdem konnte das Sojaöl in der letzten Woche zulegen. Der Handelsstreit zwischen Indonesien und China lässt die Teilnehmer hoffen, dass China das Palmöl durch Sojaöl ersetzt. Auch der letzte USDA-Bericht hatte den Markt etwas überrascht. Die Endbestände für Sojabohnen in den USA wurden leicht nach oben korrigiert. Die Fläche fiel etwas größer aus als erwartet.

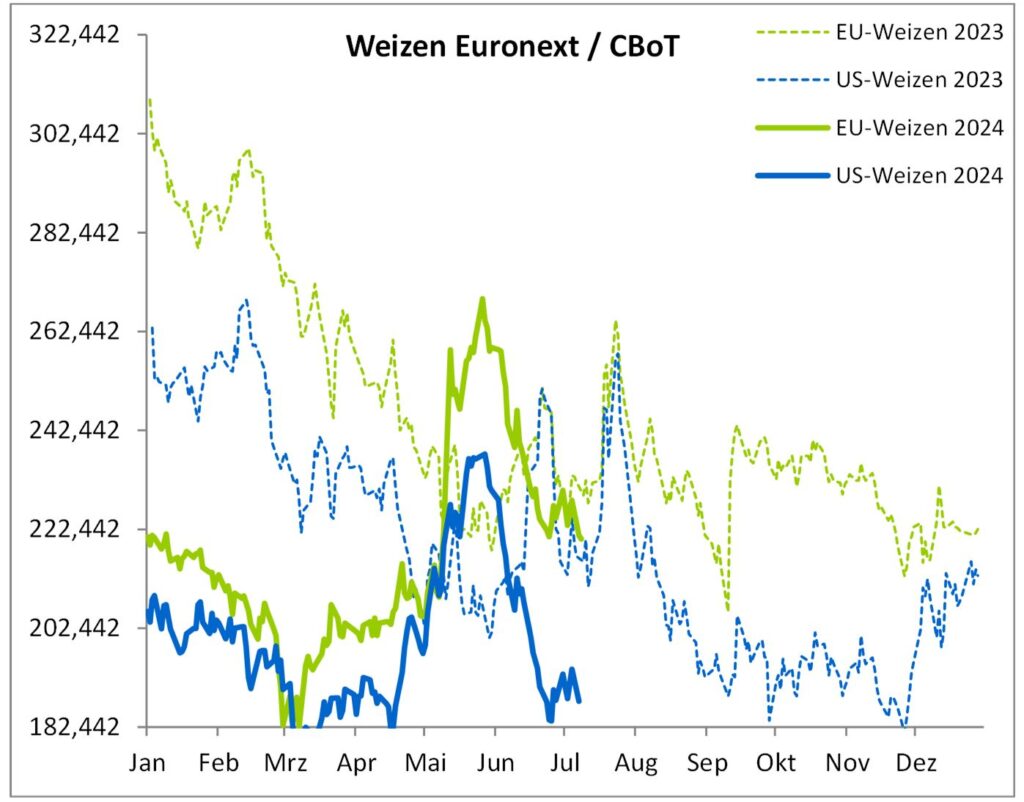

Neue Tiefststände bei Weizen

Ende Juni zogen die Preise für Weizen wieder an, wurden dann aber wieder durch massive Verkäufe zunichte gemacht. Die Preise sind von einem Hoch von 270 €/t bis auf ein Tief von 220,25 €/t. gefallen. Der Einfluss der Kursrückgänge kommt aus den USA. Die USA sind inzwischen auf FOB-Basis die billigste Destination. Das Problem der USA ist das diese paritätisch nicht zu sehr in Konkurrenz stehen kann mit der Ware in die Region des Mittelmeers.

Im letzten Bericht der EU-Kommission wurde die Weizenproduktion leicht nach oben korrigiert. Die Ernte wird auf 122,84 Mio. t beziffert, das wären 3,673 Mio. t weniger als in der letzten Saison. In Deutschland wird die Ernte 1 Mio. t kleiner ausfallen als in der vergangenen Saison. Für Russland rechnet man aktuell mit einer Ernte von 80 bis 83 Mio. t auch die Ernte in der Ukraine soll deutlich kleiner ausfallen. Die Exporte aus der EU sind im Vergleich zur letzten Saison deutlich zurückgegangen und liegen derzeit um 1,35 Mio. t hinter dem Vorjahreswert. Im Vergleich zur Saison 2021/22 sind die Exporte jedoch um 2 Mio. t gestiegen. Daher halten wir die Saison für erfolgreicher als oft behauptet. Der aktuelle Flächenbericht des USDA zeigt, dass die tatsächlich angebauten Flächen in den USA für 2024 bei Mais 37,0 Mio. Hektar, bei Soja 34,9 Mio. Hektar und bei Weizen 19,1 Mio. Hektar liegen. Damit ist die tatsächliche Weizenfläche kleiner als erwartet, während die Flächen für Mais und Soja teilweise über den durchschnittlichen Schätzungen und den früheren Prognosen liegen. Insbesondere die Maisfläche ist deutlich höher als in den Vorjahren. Die Quartalsbestände lagen ebenfalls über den Erwartungen des Marktes. Die Exporte der USA aus der letzten Woche mit 805.000 t konnten den Markt nur temporär beeindrucken.

Preisdruck auch bei Mais

Auch die Maispreise an der Matif wurden jüngst durch den Kursverfall unter Druck gesetzt. Die erweiterten Prognosen zeigen weiterhin überdurchschnittliche Temperaturen für den östlichen US-Corn Belt, aber das Schlimmste der Hitze scheint sich weiter südlich zu konzentrieren. Die Fundamentaldaten des Kassamarktes deuten darauf hin, dass Mais weiterhin am Kassamarkt gekauft werden muss, wobei die Basiswerte erneut neue Saisonhöchststände erreichen. Auch in den USA weicht der Kassamarkt damit von dem Futures Markt deutlich ab.

In der EU zeigt sich ein ähnliches Bild: Obwohl die Kassamarktpreise etwas gefallen sind, hat die Prämie zum Monatsende weiter zugelegt. Die Nachfrage ist zwar immer noch vorhanden, hat jedoch etwas nachgelassen. Die Importe in die EU liegen knapp 7 Mio. t unter denen des Vorjahres, was die stabile Prämie erklärt.

Auch beim Mais erwarten wir aus den USA eine sehr starke Einflussnahme der Politik auf die Märkte. Die Wettermeldungen der USA werden in den kommenden Tagen den Maispreis beeinflussen. Die USA wird versuchen den Mais preislich zu drücken um wieder mehr am Kassamarkt zu gewinnen.

- Bildquellen -

- 00w Weizen Preis Agrarfoto: agrarfoto.com