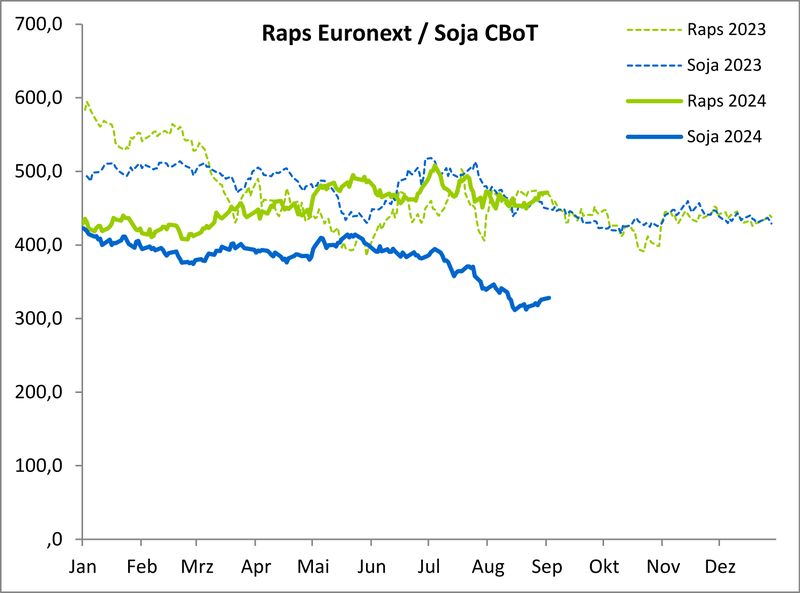

Raps startete an der Warenterminbörse Matif vom Keller aus in den September. Zwischenzeitlich gibt es Anzeichen für eine Erholung aufgrund des zunehmend festeren Ölpreises. Analysten gehen von einem Anstieg des Ölpreises in der Herbst- und Wintersaison aus. Wesentlich fester stellt sich der Raps am Kassamarkt dar. Die Prämien franko Ölmühle haben ein Niveau erreicht, das es seit drei Jahren nicht mehr gegeben hat. Es wird weiterhin kaum Ware am Markt angeboten.

Quelle: ks-agrar.de

Quelle: ks-agrar.de

Bei Raps ist kaum Ware am Markt

Was die Versorgungslage betrifft, so bleibt die Situation beim Raps weiterhin sehr angespannt. ABARES hat per 2. September die Rapsernte in Australien auf 5,5 Mio. t geschätzt, das wären 8 % weniger als in der letzten Saison. Auch die EU-Kommission hat in der letzten Woche die Rapsernte der EU-27 auf 18 Mio. t reduziert.

In Kanada schätzt StatsCan die Produktion auf 19,5 Mio. t Rapssaat, das wären 300.000 t mehr als in der letzten Saison. Das ist aber ein Tropfen auf den heißen Stein. Die Verluste in diesem Jahr in der EU und Australien sind aktuell deutlich größer. Die deutsche Winterrapsernte 2024 fällt mit voraussichtlich 3,6 Mio. t durchschnittlich aus. Auch die Qualität des Rapses ist zufriedenstellend – wenn es auch hier regionale Unterschiede gibt. Die Winterrapsfläche liegt bei 1,09 Millionen Hektar, was einen Rückgang um 7,3 Prozent im Vergleich zum Jahr 2023 bedeutet. Dennoch übertrifft der Anbauumfang den des Jahres 2022.

Bei US-Sojabohnen geht das USDA weiterhin von einem Rekordertrag von 3,58 t/ha (53,2 bpa) für die Sojabohnen aus, während die kürzlich abgeschlossene Crop Tour einen wesentlich höheren Wert von 3,69 t/ha (54,9 bpa) ermittelte. In den kommenden Wochen wird man weiterhin gespannt auf China schauen, ob dort nicht deutlich mehr Geschäft zustanden kommt. In der letzten Woche hatten China einiges an Sojabohnen aus den USA gekauft.

In der letzten Woche haben die Fonds einen Teil ihrer rekordverdächtigen Leerverkäufe bei Sojabohnen gedeckt, nichts desto trotz halten die Fonds weiterhin sehr große short Positionen im Sojaöl und der Bohne. Die US-Crushmargen sind nach wie vor ein positiver Faktor für Sojabohnen, da die starke Basis von brasilianischem und argentinischem Sojamehl die Crushmargen in den USA in die Höhe treibt.

In den kommenden Wochen wird sich zeigen, was die Sonnenblumenernte in Osteuropa zu Tage bringt. Aktuell gehen die Schätzungen eher von einer enttäuschenden Ernte aus. Dies könnte vor allem die Pflanzenöle weiter stützen. Es fühlt sich noch nicht so an, aber der Markt könnte weiteres Aufwärtspotenzial entwickeln.

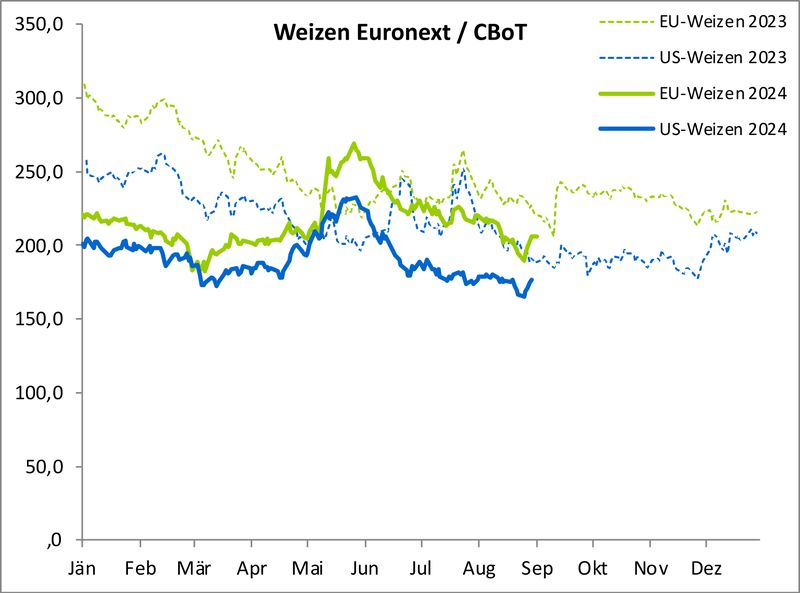

Prämien für Proteinweizen bis zu 40 Euro/t über Matif

Seit Anfang September konnten die Weizenpreise an der Matif fester schließen. Der Markt legte um fast 12 Euro/t vom Tief zu. Der etwas festere US-Dollar gab dem Markt eine zusätzliche Stütze. Die Prämien am Kassamarkt bleiben für die Proteine weiterhin fest. Das Angebot ist vor allem für 13 % Protein Weizen und höher kaum vorhanden. Die Prämien in Deutschland liegen bis zu 40 Euro/t über dem Matif Dezember Termin. Trotz der Verlockung sollte man die Chance der sehr guten Prämien nutzen. In der Vermarktung könnte es durchaus Sinn machen, die Prämie zu verkaufen.

Quelle: ks-agrar.de

Quelle: ks-agrar.de

Sollte die Ernte in den USA für den Sommerweizen gut bleiben und auch die Proteine liefern, die gefordert sind, könnte es durchaus passieren, dass in dieser Saison mehr US-Weizen nach Europa kommt als aktuell geplant. Es wird immer wieder nach Russland gezeigt, wie aggressiv Russland als Verkäufer auftritt. Aber die USA haben ebenfalls ein sehr gutes Exportgeschäft in dieser Saison. Die Verkäufe liegen knapp 40 % über dem Vorjahreszeitraum. In der EU hinken die Exporte etwas hinterher, aber die Zahlen der EU-Kommission sind weiterhin aufgrund fehlender Zahlen aus Frankreich unvollständig. Wir stellen uns ohnehin die Frage, was Frankreich in dieser Saison exportieren kann, wenn nur ein Viertel der Ware ein Hektolitergewicht über 76 kg/hl aufweist. In der letzten Saison hat Frankreich ca. 10 Mio. t exportiert. In dieser Saison ist maximal mit 4 Mio. t zu rechnen. Es gäbe also im internationalen Export eine Lücke von 6 Mio. t.

StatsCan geht von einer Weizenernte von 34,37 Mio. t aus. Das sind 1,4 Mio. t mehr als im Vorjahr. Die Schätzung lag aber unter den Erwartungen der Analysten aus den USA, diese gingen von einer Ernte über 35 Mio. t aus. Das BMEL bestätigt die unterdurchschnittliche Ernte in Deutschland. Die Erntemenge an Winterweizen erreicht voraussichtlich 18,0 Mio. t. Im Vergleich zum Vorjahr wäre das eine Abnahme um 14,8 Prozent. Das Ergebnis bleibt um 15,7 Prozent hinter dem mehrjährigen Durchschnitt zurück. Positiv zu vermerken ist, dass die Händler mit einer Rückkehr Ägyptens rechnen, das versucht, den Restbetrag der großen 3,8 Mio. t. Ausschreibung von vor einer Woche zu kaufen. Am Ende wurden nur knapp 300.000 t davon gekauft, da die 270-tägige Kreditlaufzeit bis April die Exporteure nicht begeisterte. Die EU-Kommission hat in der letzten Woche die Weichweizenernte der EU auf 116 Mio. t taxiert. Das sind 4 Mio. t weniger als in der letzten Schätzung. Die Schätzung von Abares überraschte den Markt gestern etwas, da man nicht mit 31,8 Mio. t gerechnet hat, sondern nur mit 31 Mio. t. Wir rechnen aber damit das der Markt seinen Boden gefunden hat.

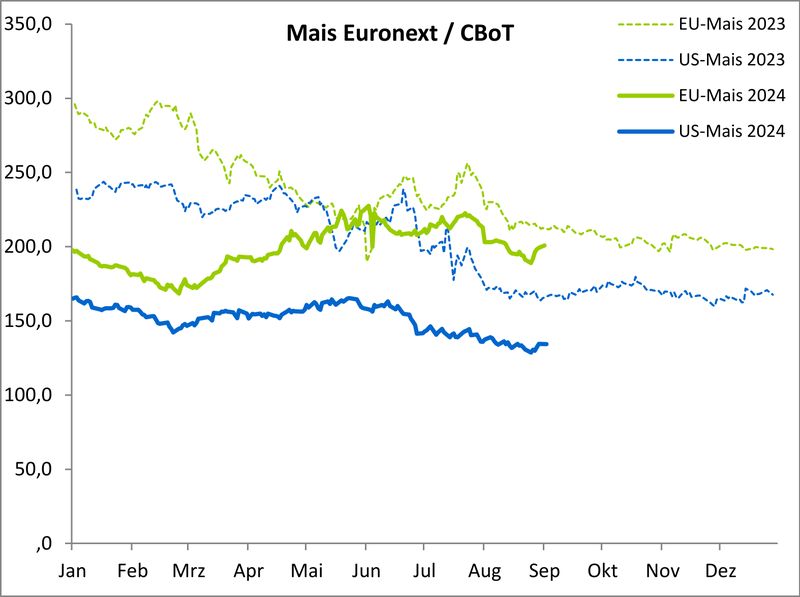

Mais folgt dem Weizen und legte ebenfalls zu

Auch der Maispreis konnte an der Matif wieder zulegen. Es zeigt sich doch immer wieder, dass dieser ein Trendfolger des Weizens ist. Das Angebot hat sich in den letzten Tagen für die alte Ernte nochmal erhöht. Die Preise franko Südoldenburg liegen aktuell zwischen 225 und 230 Euro/t. Die Käufer haben sich aber etwas zurückgezogen. Ein ähnliches Bild zeigt sich im Süden Deutschlands. Die Käufer sind etwas zurückhaltend und warten auf die kommende Ernte.

Quelle: ks-agrar.de

Quelle: ks-agrar.de

Es macht auch immer noch den Eindruck, dass auch die Maisernte in Europa nicht unterschiedlicher ausfallen könnte. Für den Osten Europas erwartet man zum aktuellen Zeitpunkt nichts Gutes. Am Oberrhein auf den guten Böden, sieht es hingegen sehr gut aus. Die EU-Kommission hat in der letzten Woche die Mais Ernte der EU-27 auf 61,6 Mio. t beziffert. Das sind 1,1 Mio. t weniger als in der aktuellen Saison. Der Rückgang ist Hauptsächlich verursacht durch die schlechte Ernte in Osteuropa. In Deutschland wird die Ernte um etwa 520.000 t besser ausfallen als in der aktuellen Kampagne. In Frankreich rechnen die Analysten sogar mit 1 Mio. t mehr als in der laufenden Saison.

US-Erntescouts haben die Schätzung für die US-Maiserträge bei einem Rekordwert von 11,52 t/ha 183,5 Scheffel pro Acre (bpa) belassen, mit einer leichten Tendenz nach unten. Die Nachfrage nach Mais ist nach wie vor gut. Über weite Strecken des Jahres hat die Ethanolproduktion ein Rekordtempo erreicht. Die durchschnittlichen Gewinnspannen für Ethanol im Mittleren Westen liegen bei 20 bis 25 Cent pro Gallone. Die Maisexportverkäufe liegen leicht über der USDA-Schätzung, wenn man die Exportzahlen berücksichtigt, und der US-Mais ist auf den Weltmärkten gut positioniert. Die Nachfrage nach Mais bleibt zum jetzigen Zeitpunkt weiterhin sehr gut. In den kommenden Wochen könnte man bereits wieder einen Blick auf Südamerika werfen.

- Bildquellen -

- 2436 W01 Raps: ks-agrar.de

- 2436 W02 Weizen: ks-agrar.de

- 2436 W03 Mais: ks-agrar.de

- 00w Weizen Preis Agrarfoto: agrarfoto.com