Beim Matif-Rapskontrakt ist der letzte Handelstag des Novembertermins Geschichte. Der neue Fronttermin Februar 2024 schloss am ersten Handelstag nach dem Ende des Novembertermins um 31 Euro/t höher. Das Open Interest lag am letzten Handelstag bei 1.027 Kontrakten (51.350 t). Vermutlich wurde zuvor einiges durch AA’s ausgewaschen. (*Anmerkung bzw. Erläuterung dazu am Ende des Beitrages)

Aber was bedeutet es, dass der Markt jetzt 31 Euro/t höher handelt? Der Markt scheint davon auszugehen, dass die „gute“ Verfügbarkeit der letzten drei Monate nicht wieder eintreten wird. Betrachtet man die Rapssaatimporte der letzten Wochen, könnte dies tatsächlich der Fall sein. Auch die Zinsen sorgen für einen positiven Carry, der die Finanzierung deutlich verteuert. Derzeit macht der Markt noch keine Anstalten, auf dem Fronttermin wieder in eine Backwardation-Konstellation zu wechseln. Die Rapsimporte in die EU-27 bewegen sich weiter auf dem Niveau der Vorwoche.

Aktuell erwarten wir keine weiteren gravierenden Preisrückgänge bei Raps. Aktuell steht der Rapspreis wieder unter Druck, sollte sich aber langfristig an Palmöl und Sojaöl orientieren. Eine große Unbekannte wird das Rohöl bleiben. Dies kann zusätzlichen Einfluss auf den Rapspreis haben. Aus technischer Sicht ist es dem Preis zum Anfang dieser Woche gelungen, den Abwärtstrend zu durchbrechen. Er konnte sich aber nur kurzfristig darüber halten und notierte zum Handelsschluss wieder unter dem Abwärtstrend. In den nächsten Tagen ist der Kurs genau zu beobachten, sollte ein Trendwechsel eintreten.

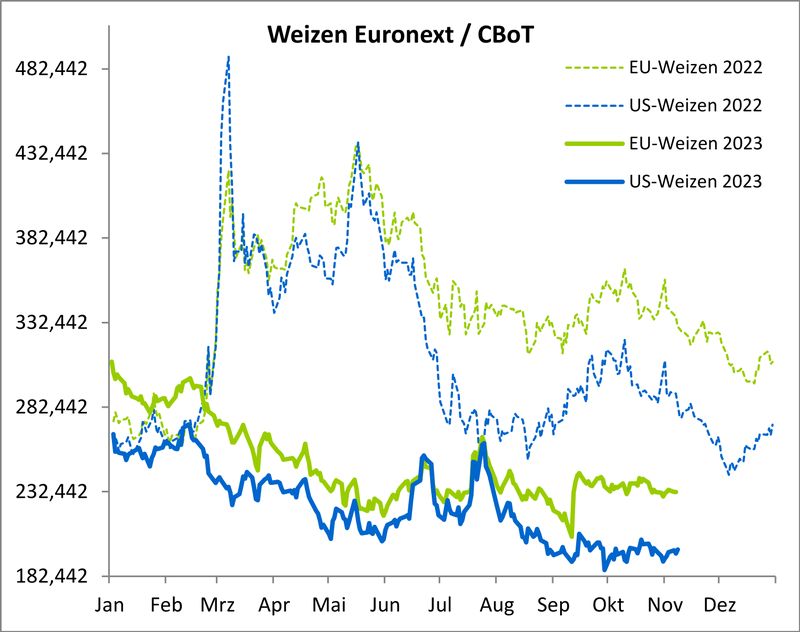

Mahlweizen trotzt spekulativem Preisdruck

Der Weizenpreis testete in der ersten Novemberwoche zum die alten Tiefststände, konnte sich aber wieder leicht erholen und schloss knapp über der Marktunterstützung. Vielleicht war es die Meldung von Reuters, dass China im Oktober 2,5 Mio. t Weizen in Frankreich gekauft haben soll. Vielleicht sollten die auf niedriege Preise spekulierenden “Bären” in den nächsten Tagen vorsichtiger agieren, damit der Markt nicht ausbricht. Denn aus unserer Sicht ist der Markt nicht so “bearish”, wie es einige Marktteilnehmer seit Monaten predigen.

Die globalen Endbestände sinken von USDA-Schätzung zu USDA-Schätzung. Dazu kommt eine sehr schleppende Aussaat in Frankreich, hier könnte sich etwas zusammenbrauen, was auf sehr starke Short-Positionen der Fonds treffen würde. Russland macht uns natürlich weiterhin einen Strich durch die Rechnung, was die Verfügbarkeit angeht, aber vielleicht ist das auch der Grund für die derzeit schwachen Preise. Die Exporte aus der EU waren wieder einmal nicht sehr erfreulich, aber vielleicht werden in der nächsten Woche noch Mengen nachgemeldet. Nach dem letzten Aussaatbericht von FranceAgrimer sind in Frankreich im Durchschnitt erst 54 % des Winterweizens gedrillt. Betrachtet man die Wetterprognosen für die nächsten Tage, so sind auch hier keine großen Fortschritte zu erwarten. Der Markt nimmt dies derzeit nicht zur Kenntnis.

In Rumänien zeigt sich für die kommende Ernte ein ähnliches Bild wie beim Raps. Derzeit ist davon auszugehen, dass die kommende Ernte in Rumänien deutlich kleiner ausfallen wird.

Wir gehen derzeit nicht davon aus, dass der Preis ohne neue negative Nachrichten unter die Unterstützung von 232 Euro/t fallen wird. In den kommenden Tagen erwarten wir kaum Nachrichten, die dem Markt zu einem starken Ausbruch aus der Seitwärtsbewegung verhelfen könnten.

Am Donnerstag wird der neue USDA-Bericht veröffentlicht, wir sind gespannt, ob das USDA die russische Ernte korrigieren wird. Die Differenz zu den privaten Analysten beträgt immerhin 7 Mio. t. Sollte es zu einer Anpassung kommen, könnte dies die Preise erneut auf Talfahrt schicken. Im Gegenzug könnten die kommenden Ernten in Argentinien und Australien wieder kleiner ausfallen. Danach muss der Markt zeigen, wie er damit umgeht. Wir bleiben dabei, für uns ist der Markt nicht so bearish, wie er von einigen Teilnehmern dargestellt wird. Die Fonds in den USA haben eine beachtliche Short Position an den US-Börsen aufgebaut. Damit könnten Sie zum Marketmaker werden was eine Rally betrifft. Die Short Position ist aktuell knapp über 20 Mio. t. Eine gefährliche Situation bei einem USDA-Bericht.

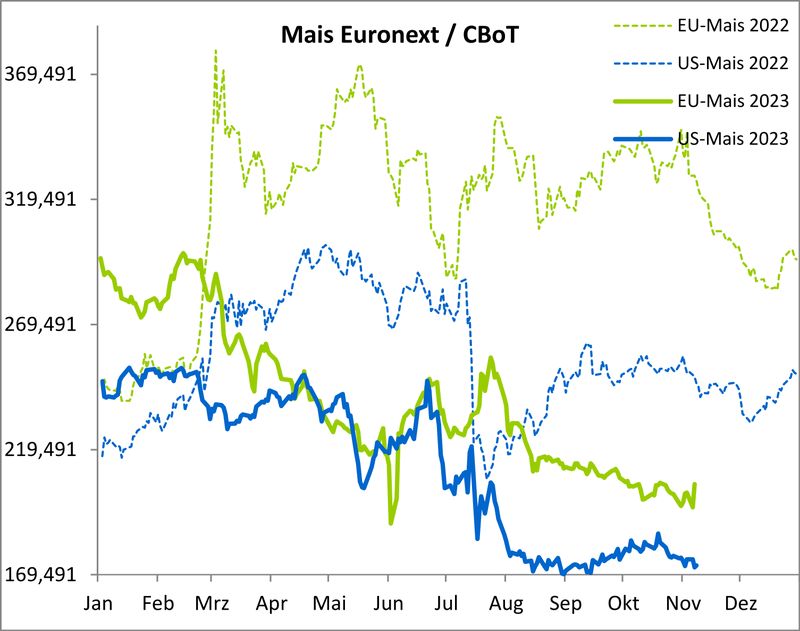

Mais auf solidem Niveau

Der deutsche Mais dürfte sein solides Niveau halten können. Auch in unserer Region sind noch viele Felder zu dreschen. Das Angebot an deutscher Ware wird daher vorerst knapp bleiben. Die Aufschläge gegenüber Drittlandsware sind zum Teil schon beträchtlich.

Die Maisimporte sind im Vergleich zur letzten Saison deutlich zurückgegangen. Der größte Anteil kommt mit 2,5 Mio. t weiterhin aus Brasilien, dicht gefolgt von der Ukraine mit 2,4 Mio. t. Der größte Teil geht nach Spanien mit 2,3 Mio. t und in die Niederlande mit 720.000 t. Der deutsche Mais wird weiterhin auf einem Niveau von 220 bis 230 Euro/t gehandelt. Durch die steigenden Pegelstände der Flüsse wird wieder vermehrt CIF-Ware angeboten. Dies könnte vor allem am Main und an der Donau zu einem etwas besseren Angebot führen.

In den kommenden Wochen wird der Fokus auf Südamerika liegen. Die Wetterbedingungen sind alles andere als ideal und wenn man bedenkt, dass das USDA auch für die kommende Saison mit einer Rekordernte rechnet, könnte es in den nächsten Wochen sehr gefährlich werden. Für die nächsten zehn Tage werden in den meisten Teilen Brasiliens nur begrenzte und punktuelle Niederschläge erwartet, während die Temperaturen steigen. Der Aussaatfortschritt hat sich in letzter Zeit verlangsamt und aufgrund des schlechten Feldaufgangs müssen möglicherweise einige Nachpflanzungen vorgenommen werden. Dies gefährdet die Größe der Maisernte in Zweitsaat (“Safrina”), da sie möglicherweise später und zu einem weniger optimalen Zeitpunkt gepflanzt werden muss. In den Statistiken ist sehr gut zu lesen, dass bei einer verspäteten Safrina Aussaat die Erträge deutlich zurück gehen. Wie schon so oft könnte der Mais zum Gamechanger werden.

(*) Anmerkung

“Auswaschen”: Viele Unternehmen waschen vor Kontraktfälligkeit die offenen Positionen aus. Das können die entweder über AA oder EFP machen. Der Vorteil ist, dass man dabei nicht über die Börse gehen muss, sondern einen „privaten“ Kontrakt abschließen kann.

Account Allocation (AA) bezieht sich auf den Prozess der Zuweisung von Trades zu verschiedenen Konten. In der Welt der Futures-Börsen kann ein Händler oder ein Fondsmanager einen großen Trade in einem Futures-Kontrakt tätigen und dann diesen Trade auf mehrere Kundekonten aufteilen. Dies ist oft notwendig, wenn der Fondsmanager oder Händler viele Kunden vertritt und die Trades gemäß den jeweiligen Kontogrößen oder Strategieanforderungen aufgeteilt werden müssen.

AA wird typischerweise bei der Ausführung von Block-Trades verwendet, wo ein großer Handel getätigt und anschließend auf einzelne Konten aufgeteilt wird, um die korrekte Zuordnung gemäß den zuvor festgelegten Parametern zu gewährleisten. Diese Aufteilung muss fair und entsprechend der zugrunde liegenden Strategie oder den Anweisungen, die vor dem Handel festgelegt wurden, erfolgen.

EFP (Exchange for Physical) ist eine Art von Transaktion an Terminbörsen, insbesondere im Bereich der Rohstoff-Futures. Bei einem EFP handelt ein Käufer den physischen Besitz eines Rohstoffs gegen einen Futures-Kontrakt. Anstatt den Futures-Kontrakt bis zum Ablauf zu halten und die physische Lieferung zu veranlassen (was in vielen Fällen gar nicht gewünscht ist), kann der Inhaber des Futures-Kontrakts einen EFP durchführen, um effektiv in den Besitz des tatsächlichen Rohstoffs zu gelangen oder sich davon zu trennen.

Ein EFP ermöglicht es den beteiligten Parteien, ihre Handelspositionen anzupassen, ohne den Standardabwicklungsmechanismus des Futures-Marktes zu durchlaufen. Dies kann nützlich sein, um verschiedene Handels-, Hedging- oder Inventuranforderungen zu erfüllen. Die EFP-Transaktion wird üblicherweise außerhalb der Börse abgewickelt und anschließend an der Börse gemeldet, um den regulatorischen Anforderungen zu entsprechen.

**

- Bildquellen -

- 00w Weizen Preis Agrarfoto: agrarfoto.com