Trotz oder gerade wegen des russischen Angriffskrieges ist der Weg der Ukraine in die EU ein erklärtes politisches Ziel der Entscheidungsträger in Kiew und Brüssel. Der offizielle Beitrittskandidaten-status wurde schon 2022 bewilligt, im Juni dieses Jahres fand eine erste Verhandlungsrunde statt. „Der Fortschritt, den wir in der Ukraine sehen, ist beeindruckend“, erklärte EU-Kommissionspräsidentin Ursula von der Leyen schon Anfang des Jahres. Das Land habe „über 90 Prozent der nötigen Schritte erfüllt“, gab sie sich optimistisch. Auch in Brüssel will man sämtliche „politischen Felder“ einer Prüfung unterziehen und so bis zum Jahr 2030 fit für den Ukraine-Beitritt sein.

Nummer eins bei Sonnenblumen, Nummer drei bei Mais

Als Sorgenkind unter den Prüflingen gilt die Ukraine mit Sicherheit wegen der Gemeinsamen Agrarpolitik (GAP). Denn die Ukraine passt mit ihren sagenhaften 41 Millionen Hektar landwirtschaftliche Nutzfläche wohl nur bedingt in das gegenwärtige Agrarförderwesen der Union. Bekanntlich ist die Schwarzmeernation trotz Krieg einer der größten Agrarexporteure der Welt. Bei Sonnenblumenöl liefert die Ukraine als Marktführer 42 Prozent des globalen Bedarfs, bei Mais ist sie immerhin die Nummer drei, bei Weizen die Nummer fünf der Welt.

Dass Bauern hierzulande den Beitrittsverhandlungen und dem Abbau von Handelshemmnissen skeptisch gegenüberstehen, verwundert deshalb wenig. Bei einer Veranstaltung der Bundesanstalt für Agrarwirtschaft und Bergbauernfragen (BAB) mit dem Österreichischen Institut für Wirtschaftsforschung (WIFO) näherten sich vor Kurzem Agrarökonomen aus dem In- und Ausland dem Thema auf einer wissenschaftsbasierten Ebene.

Junge Exportnation

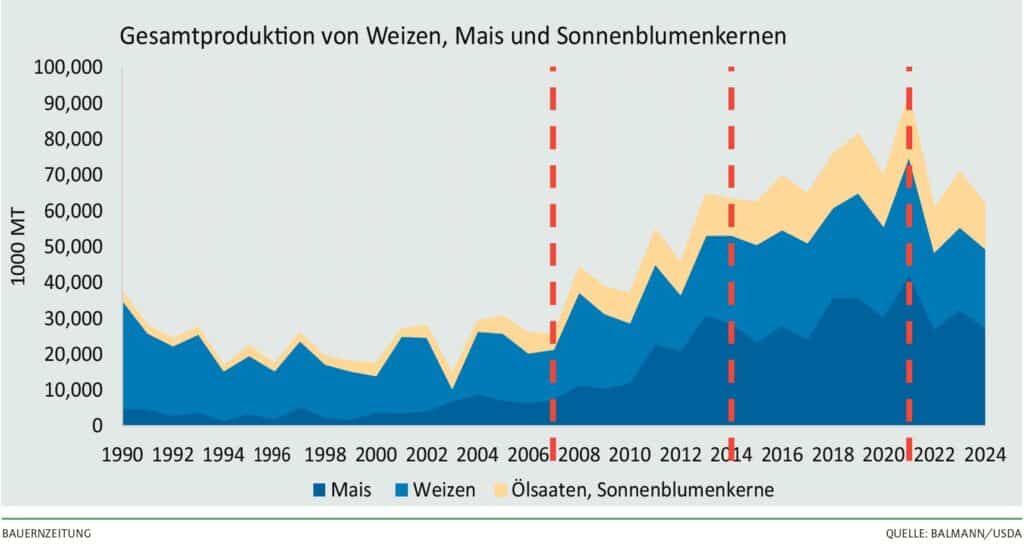

„Die Bedeutung der Ukraine als Exportland ist ein relativ junges Phänomen“, erklärt Alfons Balmann, der Direktor des Leibnitz-Instituts für Agrarentwicklung. Er muss es wissen, befasst er sich doch in seiner Forschungsarbeit mit der Entstehung von großen Agrarkonzernen beinahe täglich mit der Ukraine. Tatsächlich gewann das Land erst in den vergangenen 15 Jahren am Weltmarkt an Bedeutung.

„Die Produktion von Agrargütern wurde damals als Antwort auf die Nahrungsmittelpreiskrise extrem ausgeweitet“, erläuterte der Ökonom. Insbesondere der Anbau von Weizen und Mais wurde massiv forciert und erreichte mit der Besetzung der Krim durch Russland einen weiteren Höchstwert. Selbst der nunmehr zweieinhalb Jahre andauernde Angriffskrieg habe trotz Verlusten von Ackerflächen und Hafenblockaden nur bedingt gebremst, wie Balmann mit Zahlen des US-Agrarministeriums belegt: „Die Ukraine produziert trotz Krieg heute immer noch mehr als doppelt so viel wie 2008.“

„Die Produktion von Agrargütern wurde damals als Antwort auf die Nahrungsmittelpreiskrise extrem ausgeweitet“, erläuterte der Ökonom. Insbesondere der Anbau von Weizen und Mais wurde massiv forciert und erreichte mit der Besetzung der Krim durch Russland einen weiteren Höchstwert. Selbst der nunmehr zweieinhalb Jahre andauernde Angriffskrieg habe trotz Verlusten von Ackerflächen und Hafenblockaden nur bedingt gebremst, wie Balmann mit Zahlen des US-Agrarministeriums belegt: „Die Ukraine produziert trotz Krieg heute immer noch mehr als doppelt so viel wie 2008.“

Balmann: „Die Ukraine produziert trotz Krieg heute immer noch mehr als doppelt so viel wie 2008.“

Gelungen sei dies vor allem durch Steigerungen der Erträge je Hektar. Diese wurden etwa bei Mais von im Schnitt vier Tonnen im Jahr 2007 binnen zehn Jahren verdoppelt. Einen wesentlichen Einfluss misst der Experte des Leibnitz-Instituts dabei den Agroholdings bei, also Konzernen, die Landwirtschaft mit mehreren Unternehmen betreiben und die mit ihrem offiziellen Firmensitz zum Teil auch in der EU oder den USA ansässig sind.

64 Unternehmen bestellen 5 Mio. Hektar

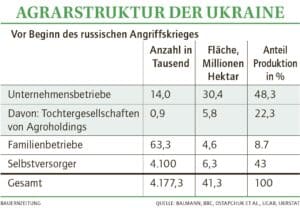

Mehr als 100 solcher Holdings zählt man alleine in der Ukraine. Diese bewirtschaften gemeinsam immerhin 5,8 Millionen Hektar der nationalen Ackerflächen und erzeugen mehr als ein Fünftel der agrarischen Produktion der Ukraine. Interessantes Detail: Auch unter den Holdings gibt es laut Balmann ein gewisses Größengefälle. Während ein einzelnes Unternehmen einer Agroholding durchschnittlich „nur“ 2.000 Hektar bewirtschaftet, konzentrieren sich unter den 64 größten Holdings gemeinsam 5 Millionen Hektar Nutzfläche. Die größten unter ihnen sind auch börsennotiert. So etwa der Branchenprimus, die Kernel Holding. Sie steht im Eigentum des ukrainischen Unternehmers Andriy Vervskyi. Die Zentrale von Kernel ist offiziell in Luxemburg. Balmann ordnet ihr eine Agrarfläche von 363.000 Hektar zu.

Hightech und Pacht

Die Holdings seien allesamt durch internationale Geldgeber in den Krisenjahren 2007 und 2008 entstanden, erklärt er weiters. Als die Geldströme mit den Protesten gegen die Obrigkeit in Kiew 2013/14 – dem „Euromajdan“ – versiegten, seien die Konzerne auf sich selbst gestellt gewesen. Ballmann: „Plötzlich waren die Unternehmen gezwungen gewinnbringend zu wirtschaften.“ Eine ganze Reihe sei dadurch wieder verschwunden. „Die Übrigen betreiben heute Hightech-Landwirtschaft“, so Balmann, wiewohl er nach wie vor Verbesserungspotenzial erkennt. Besonders in der Verarbeitung und Veredelung habe das Land noch Luft nach oben. Auch sonst läuft es nicht in allen Belangen rosig für die Agrarkonzerne. So mache die Logistik nach wie vor Probleme, ebenso wie die anhaltend geringen Erzeugerpreise und die Auswirkungen des Klimawandels.

Aufgrund begrenzter Lagerkapazitäten müssen die Unternehmen aber verkaufen, „egal zu welchen Preisen“. Ihre Flächen sichern sich die Holdings üblicherweise über langfristige Pachtverträge, wobei je Hektar 100 bis 150 Euro fällig werden. Zwar können inländische Unternehmer seit einer Gesetzesänderung bis zu 10.000 Hektar Nutzfläche erwerben. „Die Nachfrage ist hier aber deutlich geringer als das Angebot.“

Nichtsdestotrotz sei Landwirtschaft in der Ukraine nicht nur in den Händen von Großkonzernen, so der Agrarökonom. Im Gegenteil: Es gebe auch nach wie vor 65.000 bäuerliche Familienbetriebe und etwa 4,1 Millionen Selbstversorgungshöfe. Letzteren räumt der statistische Dienst der Ukraine gar 43 Prozent Anteil an der Gesamtproduktion ein. Balmann hegt hier allerdings gewisse Zweifel, da da die Bewertung des Eigenverbrauchs schwierig ist und Vermarktung zumeist nicht über Bücher läuft.

Nichtsdestotrotz sei Landwirtschaft in der Ukraine nicht nur in den Händen von Großkonzernen, so der Agrarökonom. Im Gegenteil: Es gebe auch nach wie vor 65.000 bäuerliche Familienbetriebe und etwa 4,1 Millionen Selbstversorgungshöfe. Letzteren räumt der statistische Dienst der Ukraine gar 43 Prozent Anteil an der Gesamtproduktion ein. Balmann hegt hier allerdings gewisse Zweifel, da da die Bewertung des Eigenverbrauchs schwierig ist und Vermarktung zumeist nicht über Bücher läuft.

Konzentration im Export

Die Außenhandelsaktivitäten des Agrarlandes Ukraine analysierte BAB-Experte Josef Hambrusch: „Die Handelsströme haben sich mit dem Krieg verändert.“ Sie seien nunmehr „stärker konzentriert“. Auch die EU nähme mittlerweile mehr Getreide, Ölsaaten und Öle ab. So stammen mittlerweile mehr als die Hälfte des von der EU importierten Weizens und mehr als 60 Prozent der Maiseinfuhren aus der Ukraine. „Auch Österreichs Handelsbilanz mit der Ukraine ist seit 2022 deutlich negativ“, weiß Hambrusch. Konkret betrug das Minus 2023 hierzulande 56 Millionen Euro. Wertmäßig seien Getreide und Ölsamen, aber auch Fruchtzubereitungen im Falle Österreichs von größter Bedeutung.

Landwirtschaft außen vor?

Sind die Bedenken der Bauern in der EU gegen eine Aufnahme der Ukraine also berechtigt? „Mit Inkrafttreten des Handelsabkommens von 2016 hat sich das Handelsvolumen bis 2023 verdoppelt“, sagt Marcus Kucera, Abteilungsleiter für Internationale Agrar- und Handelspolitik im Landwirtschaftsministerium in Wien. In den laufenden Verhandlungen zum EU-Beitritt sei aber „fix festgelegt, dass es für die Landwirtschaft Übergangsmaßnahmen geben muss“. Außerdem brauche es bei jedem abgeschlossenen Teilbereich Einstimmigkeit im Rat, beruhigt Kucera.

Unter Wissenschaftlern ist man sich indes schon weitgehend einig, dass die Integration der Ukraine in die EU eine völlige Neugestaltung der Gemeinsamen Agrarpolitik braucht. So rechnete das Institut der deutschen Wirtschaft schon 2023 vor, dass der Ukraine, wäre sie heute EU-Mitglied, in der gegenwärtigen GAP-Periode 70 bis 90 Milliarden Euro an Agrarsubventionen zustehen würden.

So oder so wettbewerbsfähig

Auch Emil Erjavec, Agrarökonom an der Universität Laibach, präsentierte seine Hypothesen dazu. „Bisher haben sich die Beitrittskandidaten an die EU angepasst. Bei der Ukraine wird das anders“, ist er überzeugt. Allein um die GAP in der Ukraine abwickeln zu können, würde es dort „zehn- bis 20.000 neue Beamte“ brauchen, schätzt Erjavec. Eine solche Infrastruktur fehle in der Schwarzmeernation bisher nämlich völlig. Die Kostenlast für den EU-Haushalt beziffert er mit etwa 7 bis 10 Milliarden Euro pro Jahr. Und das, obwohl „die Ukraine derzeit fast kein Steuergeld für Landwirtschaft verwendet“, so der Laibacher Professor. Das brauche die dortige Landwirtschaft auch nicht, wettbewerbsfähig sei der Agrarsektor schließlich heute schon.

Erjavec: „Bisher haben sich die Beitrittskandidaten an die EU angepasst. Bei der Ukraine wird das anders.“

Insofern setzt Erjavec größte Hoffnungen in eine Umgestaltung der GAP bis zum Beitritt der Ukraine. Die im viel diskutierten Strategischen Dialog der Kommission angeregte nationalstaatliche Orientierung der künftigen Agrarpolitik begrüßt er. Als realistisch erachtet der Slowene einen Beitritt aber ohnehin frühestens in zehn Jahren. Bis dahin brauche es noch intensive Forschung zu dessen Auswirkungen.

- Bildquellen -

- GPS-gestützte Landwirtschaft in der Ukraine: SERGBOB - STOCK.ADOBE.COM