Änderung der Steuersätze in der Regelbesteuerung

Für folgende Lieferungen gilt seit 1. Jänner 2016 bei Normalbesteuerung (Regelbesteuerung) ein neuer Steuersatz von 13 % (statt bisher 10 %):

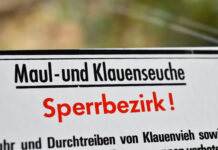

• Lebende Tiere (Rinder, Schweine, Schafe und Ziegen, Hausgeflügel, Esel sowie zum Schlachten bestimmte Pferde).

• Wein, Obstwein, Met aus Rohstoffen der eigenen Landwirtschaft (ohne Ausschank) – hier galt bis 31. Dezember 2015 ein Steuersatz von 12 %.

• Lebende Pflanzen, Blumen und Blüten sowie deren Knospen, geschnitten.

• Samen von Zuckerrüben, Klee, Schwingel, Wiesenrispengras und andere Futterpflanzen, Samen von Gemüse – nicht (!) jedoch Sonnenblumenkerne, Mohnsamen und Saatgut von Getreide, Mais, Kartoffeln, Raps und Sojabohnen.

• Steckrüben, Futterrüben, Wurzeln zu Futterzwecken, Heu, Klee, Lupinen, Wicken und ähnliches Futter, auch in Form von Pellets.

• Rückstände und Abfälle der Lebensmittelindustrie, zubereitetes Futter, z. B. Fischmehl, Kleie und Ölkuchen sowie Hunde- und Katzenfutter.

• Brennholz, auch zu Pellets, Briketts oder ähnlichen Formen zusammengepresst.

• Die Aufzucht, das Mästen und Halten von Tieren (Tierarten – siehe oben) sowie die Anzucht von Pflanzen.

• Die Leistungen, die unmittelbar der Vatertierhaltung oder der künstlichen Tierbesamung von bestimmten Tieren dienen (Tierarten – siehe oben).

• Die Beherbergung in eingerichteten Wohn- und Schlafräumen und die regelmäßig damit verbundenen Nebenleistungen (gilt ab 1. Mai 2016). Der anteilige Preis, z. B. für das Frühstück bei “Zimmer mit Frühstück”, unterliegt weiter einem USt.-Satz von 10 %.

Hier wurden nur die wichtigsten Produkte im Nahbereich der Land- und Forstwirtschaft genannt. Die konkrete Abgrenzung hat nach der sog. “Kombinierten Nomenklatur” im Rahmen des Zolltarifs der EU zu erfolgen. Die Kombinierte Nomenklatur ist enthalten in der Durchführungsverordnung (EU) 2015/1754, die im Internet unter der Adresse http://eur-lex.europa.eu auffindbar ist. Allerdings kann sich das Auffinden eines Produkts im Einzelfall als sehr schwierig darstellen. In Zweifelsfällen sollten sachkundige Auskünfte eingeholt werden.

Lebensmittel sollen von der Umsatzsteuererhöhung ab 2016 möglichst nicht betroffen sein. Ein Steuersatz von 10 % gilt daher im Rahmen der Regelbesteuerung weiterhin insbesondere für:

• Fleisch, Fische, Milch und Milcherzeugnisse, Bienen, Honig, Gemüse, Mehl, Mais, Vogeleier, genießbare Früchte und Nüsse, Gewürze.

• Lebensmittelzubereitungen, Arzneimittel.

• Restaurationsumsätze, Wohnraumvermietung.

Die konkrete Abgrenzung im Einzelfall erfolgt grundsätzlich nach der Kombinierten Nomenklatur.

USt.-Pauschalierung wurde angepasst

Durch die Anhebung des ermäßigten Steuersatzes fallen bei umsatzsteuerpauschalierten Betrieben, die ja keinen Vorsteuerabzug haben, ab 2016 Mehrkosten beim Einkauf an. Aus diesem Grund hat die bäuerliche Interessenvertretung auch darauf gedrängt, die Umsatzsteuerpauschalierung ab 2016 anzupassen. Diese soll weiterhin eine angemessene Vorsteuerpauschalierung gewährleisten. Bei der Lieferung und Leistung durch einen umsatzsteuerpauschalierten Land- und Forstwirt an einen Unternehmer (für dessen Unternehmen) beträgt der Durchschnittssteuersatz ab 1. Jänner 2016 daher generell 13 % (statt bisher 12 %).

Wichtig ist, dass umsatzsteuerpauschalierte Landwirte bei Bruttopreisvereinbarungen nicht vergessen, die Umsatzsteuererhöhung weiter zu verrechnen. Wird nämlich gegenüber einem vorsteuerabzugsberechtigten Unternehmer der alte Pauschalpreis beibehalten (z. B. 50 Euro pro Einheit), dann würde dies für den Käufer ab 2016 eine Nettopreissenkung von einem Prozentpunkt bedeuten.

Für die Lieferung und Leistung an Nichtunternehmer, insbesondere an Konsumenten, beträgt der Steuersatz grundsätzlich 10 % (z. B. Verkauf von Kartoffeln an einen Pensionisten). Wenn aber normalerweise der ermäßigte Steuersatz in Höhe von 13 % anzuwenden ist (z. B. bei Brennholz und Blumen), dann erhöht sich der Steuersatz im Rahmen der Umsatzsteuerpauschalierung aber auch gegenüber Nichtunternehmern auf 13 % .

Sonderregelung für Getränke

Für die Lieferung im Wesentlichen von Wein, Obstwein und Met im Rahmen eines landwirtschaftlichen Betriebs aus eigenen Rohstoffen (ohne Ausschank) erhöht sich der Umsatzsteuersatz ab 1. Jänner 2016 von 12 auf 13 %. Diese Sonderregelung gilt bei Regelbesteuerung in gleicher Weise wie bei Umsatzsteuerpauschalierung und auch unabhängig davon, ob der Kunde Unternehmer oder Nichtunternehmer ist.

Unverändert bleibt der Steuersatz von 20 % für andere Getränkeumsätze, z. B. Fruchtsäfte – auch aus Eigenproduktion, Edelbrände, Schaumwein, Zukaufwein, Most aus zugekauftem Obst.

Allerdings beträgt die an das Finanzamt zu entrichtende Zusatzsteuer bei Veräußerungen an Unternehmer ab 1. Jänner 2016 – durch Anhebung des Durchschnittssatzes – statt 8 % nur mehr 7 % (z. B. Schnapsverkauf an Gastwirte). Bei Veräußerungen umsatzsteuerpauschalierter Landwirte an Nichtunternehmer (z. B. im Buschenschank) bleibt es bei einer Zusatzsteuer für die Getränke von 10 %.

Martin Jilch, LK NÖ, St. Pölten.

Buchtipp: Ein Leitfaden zum Steuersparen