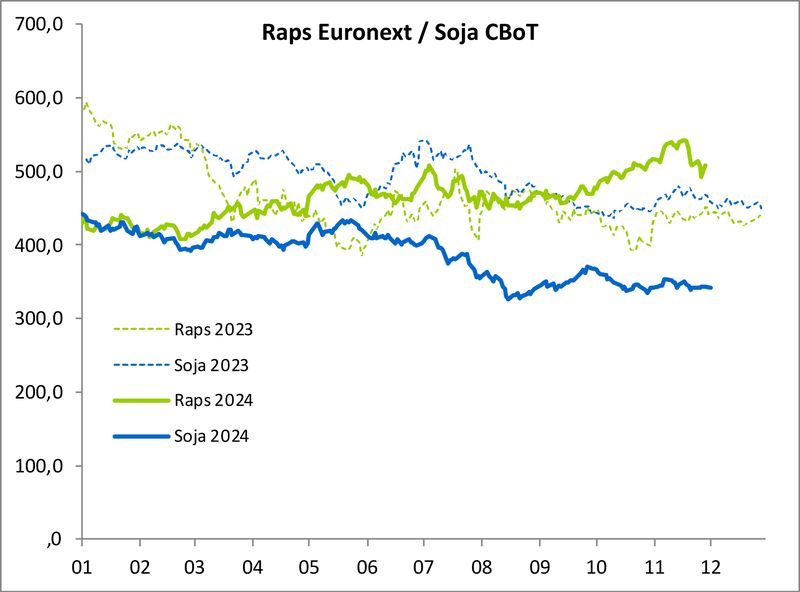

Unsicherheit an den Märkten führt bei Raps zu rasanten Kursausschlägen. Nach dem der Matif-Rapskontrakt am 19. November ein neues Saisonhoch von 548,25 €/t erklommen hat, ist er in den folgenden Tagen wieder um 56 €/t gefallen.

Quelle: ks-agrar.de

Quelle: ks-agrar.de

Für das Wirtschaftsjahr 2024/2025 wird eine weltweite Ölsaatenproduktion von 682 Mio. t erwartet, was im Vergleich zu den Vorjahren einen Anstieg darstellt. Die Hauptrolle spielt hierbei die Sojabohnenproduktion mit 425 Mio. t, gefolgt von Raps mit 87 Mio. t und Sonnenblumen mit 50 Mio. t. Die globalen Endbestände belaufen sich auf 148 Mio. t, wobei Sojabohnen mit 132 Mio. t den Großteil ausmachen.

Die Preisentwicklungen auf den Märkten zeigen ein differenziertes Bild. Der Exportpreis für Sojabohnen aus Argentinien beträgt derzeit 413 USD/t. Dies entspricht einem leichten Anstieg von 3 % gegenüber dem Vormonat, jedoch einem deutlichen Rückgang von 17 % im Vergleich zum Vorjahr. Raps hingegen wird in der EU (Mosel) aktuell zu 532 USD/t gehandelt, was einem Rückgang von 3 % gegenüber dem Vormonat, jedoch einem Anstieg von 16 % im Jahresvergleich entspricht. Sonnenblumenöl aus der Ukraine verzeichnete einen erheblichen Preisanstieg von 8 % im Vormonat und sogar 51 % im Vergleich zum Vorjahr, mit einem aktuellen Preis von 1.125 USD/t.

In der Europäischen Union wird die Ölsaatenproduktion für 2024/2025 auf 28 Mio. t geschätzt, was leicht unter dem Fünfjahres-Durchschnitt liegt. Raps bleibt mit 17,2 Mio. t der wichtigste Bestandteil, gefolgt von Sonnenblumen mit 8,1 Mio. t und Sojabohnen mit 2,8 Mio. t. Auch bei Pflanzenölen dominiert Raps, dessen Produktion auf 9 Mio. t geschätzt wird. Die gesamte EU-Produktion an Pflanzenölen liegt bei 15 Mio. t.

Im internationalen Handel zeigt sich, dass die EU bis zur 21. Woche des Wirtschaftsjahres 4,95 Mio. t Sojabohnen importiert hat, was einem Anstieg von 7 % gegenüber dem Vorjahr entspricht. Der wichtigste Lieferant ist Brasilien mit einem Marktanteil von knapp 50 %. Auch bei den Exporten ist die EU aktiv, insbesondere bei Ölsaaten und verarbeiteten Produkten.

Ein Blick auf die Futures-Märkte zeigt, dass der Preis für Sojabohnen (CME) für Januar 2025 bei 361 USD/t liegt. Der Raps-Futures-Preis (MATIF) für Februar 2025 beträgt 507 EUR/t.

Mit Blick auf die kommenden Monate wird erwartet, dass die Märkte weiterhin volatil bleiben, vor allem durch globale klimatische Bedingungen und geopolitische Entwicklungen. Die steigenden Preise bei Sonnenblumenöl könnten zu einer erhöhten Nachfrage nach Alternativen führen, während die Sojabohnenproduktion von den Exportbedingungen in Südamerika abhängt. In Europa dürften die Marktbedingungen durch die anhaltend starke Nachfrage nach Raps und dessen Öl geprägt bleiben. Insbesondere die Anpassungen an die Klimaziele der EU könnten in Zukunft die Produktions- und Handelsdynamik weiter beeinflussen.

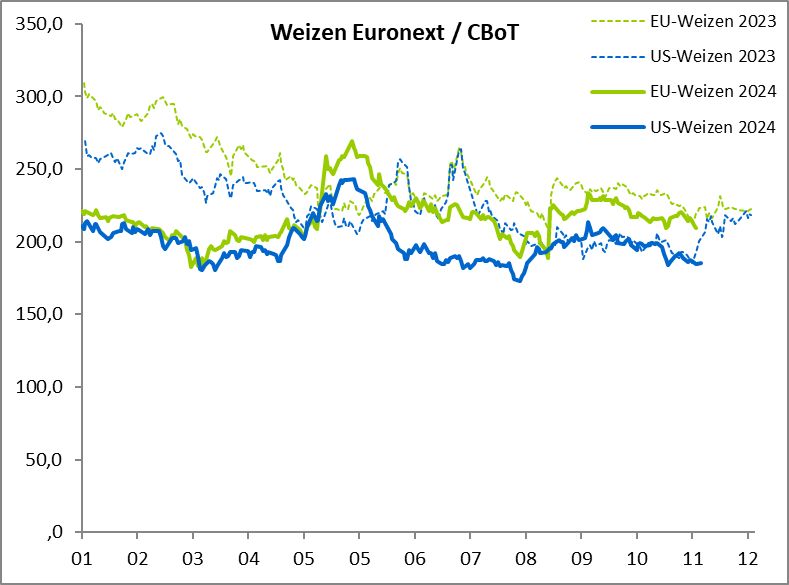

Weizen unter Druck, EU-Vorräte schrumpfen

Die Weizenmärkte stehen weiterhin unter erheblichem Druck, beeinflusst von globalen Entwicklungen und regionalen Herausforderungen. Für das Erntejahr 2024/25 wird die weltweite Weizenproduktion auf 798 Mio. t geschätzt, ein leichter Anstieg im Vergleich zum Vorjahr. Gleichzeitig sinken die globalen Bestände auf 266 Mio. t, was ein deutliches Signal für ein engeres Angebot darstellt. In der Europäischen Union ist die Lage noch angespannter: Die Weizenernte wird auf 113 Mio. t geschätzt, 7 Mio. t weniger als im Vorjahr, und die Bestände könnten auf nur noch 10 Mio. t schrumpfen. Diese Zahlen verdeutlichen die wachsende Unsicherheit in der Versorgung.

Quelle: ks-agrar.de

Quelle: ks-agrar.de

Die Exportmärkte zeigen ähnliche Herausforderungen. Russische und argentinische Weizenpreise bleiben deutlich wettbewerbsfähiger als US-Angebote. Trotz Exportverkäufen, die derzeit 3 % über den Erwartungen des USDA liegen, haben sich die Verkäufe zuletzt verlangsamt. Die Preise für russischen Weizen liegen weiterhin deutlich unter dem angedeuteten Mindestpreis von $250/t, während die Schwarzmeerregion allgemein günstiger bleibt als die USA. Argentinien, dessen Ernte gerade beginnt, könnte zudem zusätzliche Mengen auf den Markt bringen und damit den Wettbewerb verschärfen.

Am Futures-Markt spiegelte sich diese Unsicherheit am Freitag wider. Die KC-März-Futures erreichten im Tagesverlauf neue Kontrakttiefs bei $5,40 1/2, nachdem frühe Erholungsversuche scheiterten. Technische Indikatoren deuten auf eine Unterstützungszone um $5,30 hin, während ein Durchbruch über $5,45 eine mögliche Erholung signalisieren könnte.

Geopolitisch richten sich die Blicke auf Russland, das ab 2025 Exportbeschränkungen einführen könnte, um die heimische Versorgung zu sichern. Diese Maßnahmen könnten jedoch begrenzte Auswirkungen haben, da Russlands Exporte bereits ihren saisonalen Höhepunkt erreicht haben. Gleichzeitig könnte Argentinien, das seine Ernte aufnimmt, eine Schlüsselrolle spielen. Sollten die Schwarzmeerexporte 2025 tatsächlich nachlassen, könnten die USA versuchen, diese Lücke zu füllen – sofern die eigene Wettbewerbsfähigkeit ausreicht.

Insgesamt bleibt der Weizenmarkt hoch volatil. Die Preisentwicklungen, geopolitischen Faktoren und wachsende Konkurrenz setzen klare Impulse, die sowohl Händler als auch Marktbeobachter aufmerksam verfolgen werden.

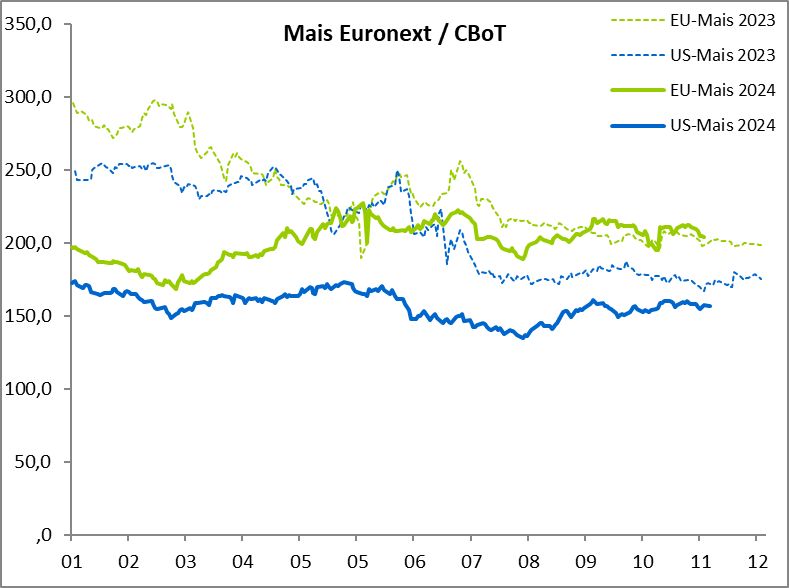

Mais: Importabhängigkeit der EU steigt

Der Maismarkt zeigt derzeit eine Mischung aus technischen Signalen, geopolitischen Entwicklungen und globalen Herausforderungen. Die weltweite Maisproduktion wird für das Erntejahr 2024/25 auf 1.224 Mio. t geschätzt, ein Rückgang im Vergleich zu den 1.315 Mio. t des Vorjahres. Die globalen Maisbestände sinken auf 278 Mio. t, was auf eine mögliche Verknappung hindeutet. In der Europäischen Union wird die Maisproduktion auf 58 Mio. t geschätzt, 8 Mio. t weniger als im Vorjahr, während die Bestände auf 17 Mio. t sinken könnten, was eine verstärkte Importabhängigkeit signalisiert.

Quelle: ks-agrar.de

Quelle: ks-agrar.de

Die Exportpreise für Mais bleiben unter Druck. Am 19. November 2024 lag der FOB-Preis in der Schwarzmeerregion bei 156 €/t (168 $/t), in Frankreich bei 162 €/t (174 $/t) und in den USA bei 180 €/t (192 $/t), jeweils mit Rückgängen von 8 bis 10 % im Jahresvergleich. Gleichzeitig zeigen sich an den Futures-Märkten erste Stabilisierungstendenzen: EU-Mais-Futures stiegen von 198 €/t im Dezember 2024 auf 202 €/t für März 2025. In den USA blieben die Futures für März 2025 mit 198 $/t ebenfalls stabil.

Die jüngsten Exportberichte der Foreign Agricultural Service (FAS) aus den USA zeigen, dass das Exportvolumen 33 % über dem Vorjahresniveau liegt, obwohl das Verkaufswachstum zuletzt leicht nachgelassen hat. Besonders wichtig bleibt die Handelsbeziehung zwischen den USA und Mexiko, dem größten Abnehmer von US-Mais. Nach anfänglichen Spannungen in der Woche sind die Beziehungen wieder entspannter, und es wird erwartet, dass eine Einigung erzielt wird, um eine Eskalation in Form eines Zollkriegs zu vermeiden.

In Argentinien bleibt das Wetter in den meisten Schlüsselregionen für den Maisanbau bislang günstig. Dennoch richten sich die Blicke auf die zentralen und südlichen Regionen, wo sich die Bedingungen verschlechtern könnten.

Technisch fand Mais Unterstützung an der 100-Tage-Linie bei $4,27 1/4 und testete die 50-Tage-Linie bei $4,33 1/4. Ein Ausbruch aus der engen Handelsspanne dürfte von fundamentalen Faktoren abhängen.

Zusammenfassend bleibt der Maismarkt durch eine Kombination aus sinkenden Beständen, volatilen Preisen und geopolitischen Unsicherheiten geprägt. Die Handelsbeziehungen und die Wetterentwicklung in Argentinien & Brasilien werden entscheidend sein, um den weiteren Verlauf der Märkte zu bestimmen.

- Bildquellen -

- 2449 W01 Raps: ks-agrar.de

- 2449 W02 Weizen: ks-agrar.de

- 2449 W03 Mais: ks-agrar.de

- 00w Weizen Preis Agrarfoto: agrarfoto.com